上市融资之后,“水滴”仍在继续枯竭!

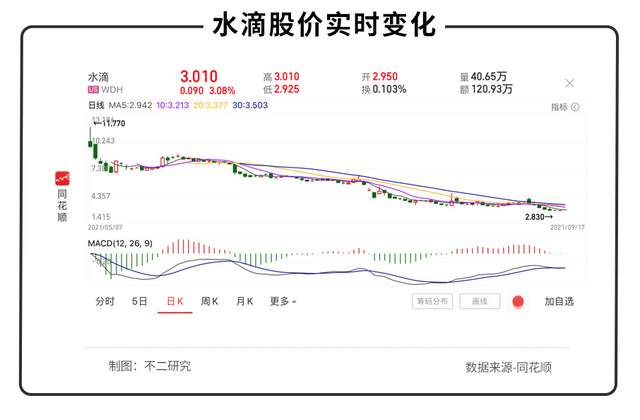

头顶“中国保险科技第一股”,水滴公司(NYSE:WDH,下称水滴)于5月7日登陆纽交所,上市首日即遭破发。

此后,水滴股价波动下跌。截止美东时间9月17日美股收盘,水滴股价为3.01美元,和IPO首日的收盘价相比,已经下跌近7成,市值缩减26.36亿美元。

在「不二研究」看来,水滴股价深跌、市值锐减的背后,或是二级资本市场对其盈利能力、商业模式存疑。

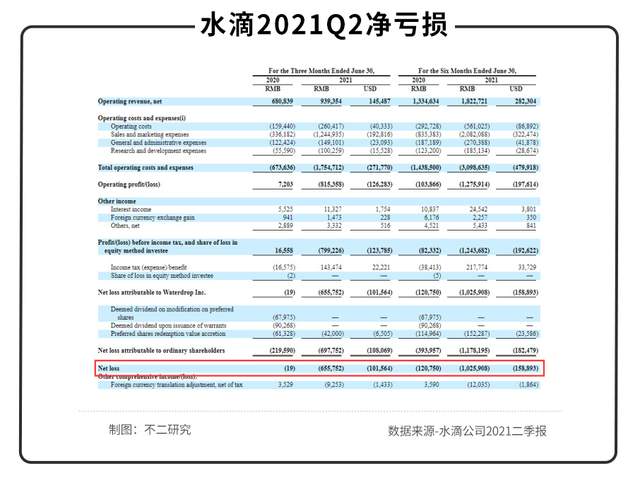

目前,水滴已经交出上市之后的两份“成绩单”。其上市后的首份财报显示:2021年Q1净亏损3.7亿元;而9月8日公布的半年报中,这一亏损继续扩大,2021Q2净亏损6.558亿元,今年上半年净亏损10.4亿元。

如果拉长时间线对比,水滴亏损幅度正在大幅增加。其招股书显示:2018年—2020年,水滴三年累计亏损12亿元。

失血亏损之外,水滴的困局远不止于此:尽管自身定义为致力于保险和医疗健康服务的科技平台,但其营收严重依赖保险经纪业务;营销费用高企,所谓的商业模式创新其本质仍然是流量烧钱。

更现实的难题是,来自保险公司支付的佣金具有不确定性,高成本的营销支出必然吞噬净利润,何时赚钱成为水滴公司难以逾越的“门槛”。

三年半累亏22亿

水滴公司创立于北京雾霾最严重,PM2.5指数连连爆表的2016年。彼时29岁的沈鹏告别供职7年的美团,开始个人创业生涯;5月,水滴正式成立。

站在互联网+大健康的“风口”上,水滴面世即拿到5000万元的天使轮融资。截止2020年8月,水滴先后完成了五轮融资,总融资金额约30亿元。

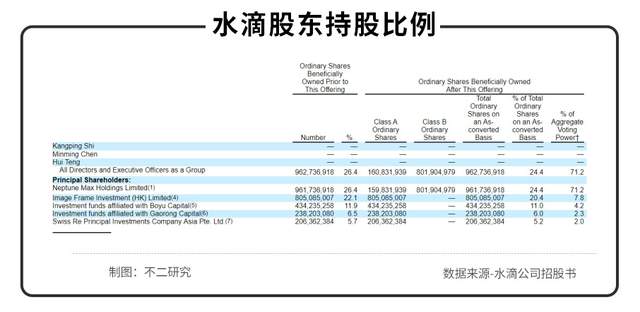

招股书中显示,由于多轮融资导致创始人股权稀释,腾讯持股水滴股比为21.1%,仅次于创始人沈鹏持股比例的24.4%。

水滴的经营数据更加不容乐观,成立以来,一直深陷亏损“泥淖”。

据招股书显示,2018年-2020年,水滴净亏损分别为2.09亿元、3.22亿元和6.64亿元,三年合计亏损近12亿,且亏损程度逐年加深,2019年和2020年分别同比扩大54.07%和106.21%。

2021年第一季度,水滴净亏损3.7亿元,较去年同期扩大208.33%;到了二季度,净亏损6.558亿元。

当亏损持续扩大,水滴的现金流明显拮据,「不二研究」注意到,2020年,水滴经营活动产生的现金流量净额为-7.77亿元,同比下降96.83%。

IPO募资3.6亿美元,无疑给水滴带来喘息窗口。

上市之后,截至2021年6月30日,水滴的现金和现金等价物及限制性现金合计为14.878亿元,对比截至2020年12月31日的13.233亿元有所改善。

在水滴二季报发布后,沈鹏表示,计划在未来12个月,以自有现金回购总额不超过5000万美元的美国存托凭证。

换言之,距其首次公开招股筹资仅仅过过4个月,水滴最多要拿出14%的IPO筹资金额来稳定股价等。

尽管股票回购计划,期望提振市场投资情绪,坚定公司长期价值的看好,但似乎并没能直接拉动水滴股价。

面对二级资本市场的审视,相较于目前的烧钱速度,水滴必须尽早完成自我造血,否则恐难留住用脚投票的投资者。

流量烧钱营销驱动

长期以来,沈鹏及团队对外宣称水滴构建了创新的“三级火箭”的商业模式:水滴筹、水滴互助作为第一、二层业务,通过走“悲情”路线,聚集流量,激发用户的保险保障意识,水滴保则作为“第三级火箭”,负责流量的转化及变现,即说服用户“买保险”。

随着水滴互助业务的关停,“三级火箭”体系瓦解,水滴只能通过第三方平台推广引流,亦导致其营收结构生变。

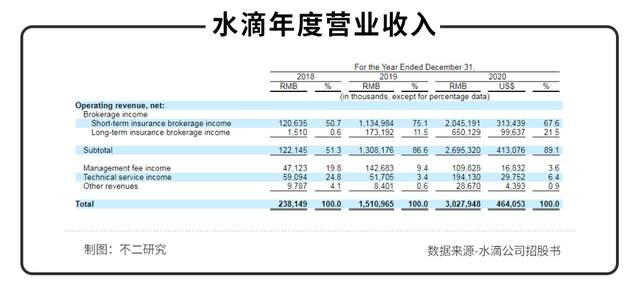

2018年-2020年,水滴实现营业收入分别为2.38亿、15.11亿和30.28亿。从营收来源看,2018年、2019年、2020年,水滴经纪收入营收占比分别为51.3%、86.6%、89.1%;通过运营水滴互助获得的管理费收入占比由2018年的19.8%下降至2020年的3.6%;水滴筹虽然名声在外,但运营至今未产生任何收入。

2021年一季度,刨除3月26日已经关停的互助业务产生的管理费收入,水滴调整后的净收入为8.8亿元;在第二季度,水滴净营业收入为9.394亿元,同比增长38%。

从收入来源来看,水滴保险业务的收入主要来自于销售保险所得的佣金,以及为保险机构提供技术服务等。

今年二季度,这两项业务的总收入为8.99亿元,已经占据当季净营业收入的95%以上。

或为了消除公众疑虑,水滴在财报中特意表明,对于筹款人的资金,公司并未从中抽取费用,这方面的营收为0。

换言之,水滴筹并不能为水滴带来实际收入,做慈善的水滴筹靠卖保险赚钱!

在「不二研究」看来,水滴的营收结构已显著失衡,犹如跛腿走路,其风险陡增。水滴公司与保险公司合作并非全部排他,同类竞争对手亦可与其竞争,收入存在不确定性。

与此同时,受限于业务模式生变,水滴减少了对水滴互助和水滴筹两大引流产品的依赖,转而向第三方渠道购买流量。

「不二研究」发现,在2018年,水滴保险的流量有46.5%来自水滴自有流量,到2020年占比仅仅为13%。过去三年,互助业务的流量比例从38.6%下降至3.6%。

第三方流量导入本质上是一种销售手段,并且不受自己控制,既可能给自己也可能给自己的对手,往往需要不菲的投入,这导致水滴营销费用飙涨。

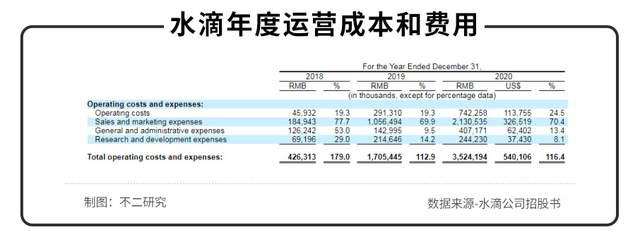

2020年,水滴销售和营销费用为21.31亿元,较2019年再度翻涨一倍,占总营收的70.4%。其中,获客和品牌推广方面的投入是水滴公司销售和营销费用中的最大支出项。2019年和2020年,该笔支出分别高达17.43亿元、7.93亿元。

以此计算,2019年水滴以近5倍营销投入换来营收同比增长534.87%,2020年水滴以超1倍营销投入换来营收同比增长100.4%,投入和产出的边际效用递减,也是其连年亏损的主要原因。

2021年一季度,水滴销售和营销费依然居高不下,共计支出8.37亿元,同比增长68%;第二季度达到12.449亿元,同比增长270.3%。

由此,水滴在今年上半年的“营销和市场费用”达到20.82亿元,已经接近2020年全年的费用。

在「不二研究」看来,水滴以高营销成本换取增量市场快速成长无异于饮鸩止渴,其焦虑背后则是商业模式乏善可陈,依赖流量烧钱、资本输血维生。

科技+大健康故事疑云

烧钱亏损的互联网公司并不鲜见,如何让资本市场相信其有潜力的未来故事?

在水滴的故事里,它将自身定义为致力于保险和医疗健康服务的科技平台,沈鹏也多次对外表示,要打造中国版的“联合健康”。

但是,「不二研究」发现,2020年水滴研发投入2.44亿元,占总收入的8.1%,比之占比近70%的营销投入,云泥之别;来自技术服务的收入仅1.94亿元,占总营业收入的比重为6.4%。

据二季报显示,水滴研发费用为1.003亿元,而销售和营销费用达12.45亿元;当期,销售费用率为96.050%,管理费用率为13.950%,而研发费用率仅为为8.710%。

在水滴的说辞里,其用大数据+AI技术赋能保险和健康产业,实现全链条线上化服务,智能自动化率接近100%。

其实,行业内的慧择保险、众安在线、安心产线等保险公司早就这么做了,水滴并未建立起明显的技术壁垒。

2020年7月,水滴推出了药品支付平台“好药付”,在“药+险”模式上进行探索。同年11月,再次上架了“水滴健康”的APP,提供在线问诊、体检预约、体检报告查询等服务,以及销售健康险。

在「不二研究」看来,健康服务虽然具备发展潜力,但其综合门槛很高,配套要求多、专业性强、资金投入大,目前这一赛道已非蓝海,水滴要实现这一战略并非易事。

在水滴入局之前,京东、阿里、中国平安等头部企业;微医、春雨医生、丁香园、好大夫等在线平台已经在此深耕多年。与前者相比,水滴缺乏资金优势、技术优势、规模优势;与后者相比,水滴缺乏先发优势,差异化优势。

这也意味着,如果要从“先辈”的手里抢夺市场,水滴或许要付出更多的努力和金钱。这对当下仍深陷亏损“泥淖”的水滴来说,是一件十分纠结的事情。

一家营销驱动型公司?

尽管已经登陆资本市场,但作为一家商业公司,水滴似乎未能找到其成长之道。

在抛出科技+健康服务的故事之后,它仍将大量资金投入营销、以烧钱的流量换取用户,而非重金押注研发。

与其说是一家技术驱动型的互联网科技公司,水滴更像一家“营销驱动型公司”。

在招股书中,对于公司持续亏损的局面,水滴不无担忧地表示,“这种情况可能会在未来持续下去。”

盈利难见曙光,打科技牌不奏效,涉足健康服务产业却强敌环伺,资本市场会相信水滴的未来故事吗?

作者/秀一 七公

排版/辰也

监制/Yoda

出品/不二研究

本文部分参考资料:

1.《水滴筹母公司半年净亏损超10亿元 “大健康”蛋糕有点“苦”》,大众网

2.《半年巨亏10亿,“水滴”继续枯竭》,虎嗅

不二研究郑重声明:文中观点系作者个人观点,不代表本平台就此提出任何投资建议。投资者应谨慎理性作出投资决策。

本文来自投稿,不代表增长黑客立场,如若转载,请注明出处:https://www.growthhk.cn/cgo/market/47339.html

微信扫一扫

微信扫一扫  支付宝扫一扫

支付宝扫一扫